汇通财经APP讯——近期市场波动加剧,受美元走强和全球需求变化影响,大豆、豆粕、豆油、小麦和玉米价格承压。随着美国大选临近,市场情绪也显得更加谨慎,CBOT持仓呈现出投机性增减并存的态势。国际招标活动活跃,尤其是小麦与玉米,全球买家的采购决策进一步影响了价格走势。本文结合最新报价与分析师观点,深入探讨这些因素如何推动未来价格变化。

根据汇通财经观察,海外交易商估算的结果显示:

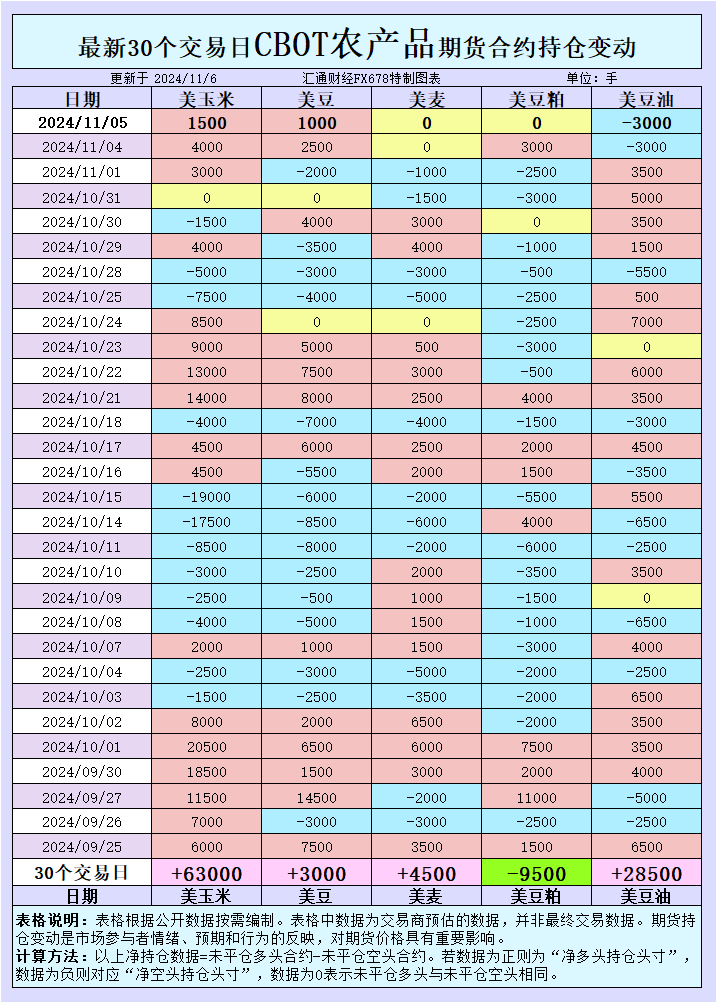

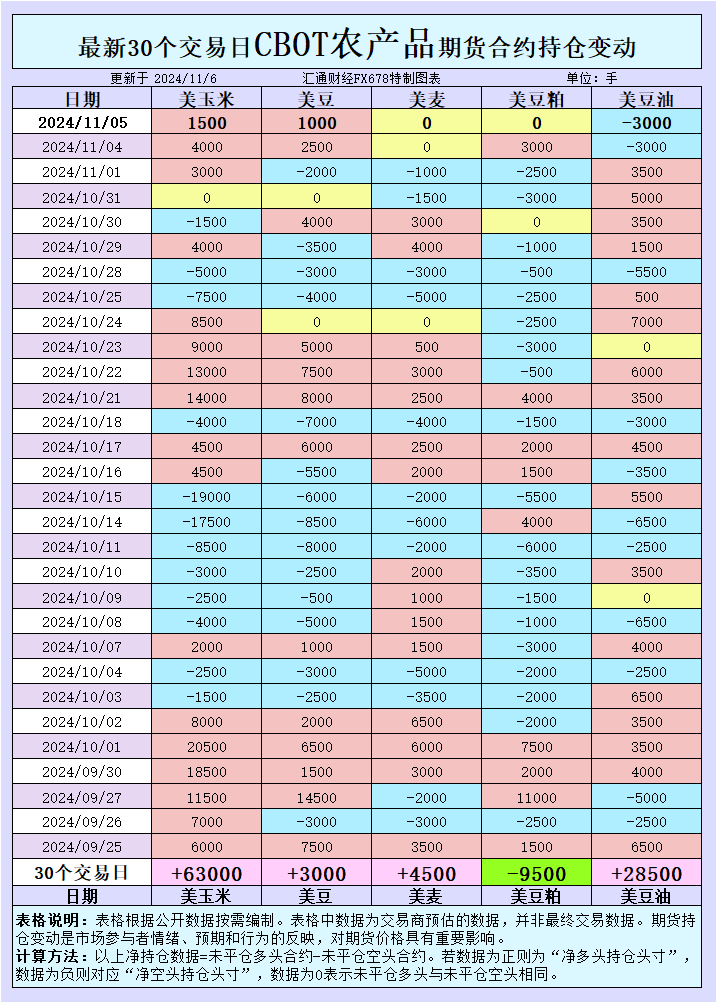

2024年11月5日当日,大宗商品基金:增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;CBOT小麦未平仓多头与未平仓空头相同;CBOT豆粕未平仓多头与未平仓空头相同;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

全球谷物、油籽和食用油出口市场招标、采购概况:

大豆

最新行情与市场情绪根据最新的CBOT行情数据,1月大豆期货合约(SF25)在11月5日收盘上涨4-1/2美分,报10.01-3/4美元每蒲式耳。然而,由于美元走强,大豆价格整体上承受了一定压力。

美元指数(DXY)上涨了0.8%,使美元计价的美国农产品对国际买家而言变得更为昂贵。市场在美国总统大选结果不确定性中持续观望。大选结果及潜在的对外政策变化,尤其是若共和党候选人胜选可能带来的关税政策调整,将直接影响美国大豆的出口前景。

基本面与持仓变化大宗商品基金数据显示,过去5个交易日内,CBOT大豆的投机性净多头持仓显著增加,反映出投资者对未来大豆价格的乐观预期。另一方面,供应方面,美国大豆收割进度已达到94%,接近完成。近期出口数据表明需求强劲,且美国农业部(USDA)数据显示有124,000吨大豆的私人销售量,订单来自不明买家,这进一步表明市场对美豆的需求仍在。

此外,在基差方面,现货大豆的基差报价较为稳定,受美元走强和运费下降的影响,出口价格略有松动。具体而言,11月大豆驳船报价为104美分,相较于前一交易日略有下降。而大豆的CIF(成本加保险费)出口溢价报价也有所下调。

国际招标的影响在国际市场上,尽管美国大豆价格上涨,但巴西和阿根廷等南美供应商在大豆市场上具有较强的竞争力。鉴于美国出口溢价略高,若美元继续走强,可能会削弱美国大豆的竞争力,使一些进口商更倾向于从南美采购。此外,若未来出现美元持续升值的趋势,美国大豆的出口增速或将放缓,这可能在中长期内给价格带来一定压力。

价格走势展望考虑到持仓增加和强劲的出口需求,预计大豆价格在短期内可能维持相对稳定的上行态势,尤其是在大选及美联储利率决策明确后。未来几周,市场将重点关注南美大豆的种植情况以及美国大豆的出口数据,以评估是否能继续推动价格上涨。

豆粕

最新行情与市场情绪CBOT豆粕期货12月合约(SMZ24)在11月5日下跌0.10美元,收于299.50美元每短吨,显示出部分买家暂时持观望态度。大宗商品基金数据显示,CBOT豆粕的投机性净空头持仓有所增加,这表明部分投资者对于豆粕未来需求的增长前景持谨慎态度。

基本面与基差表现随着美国大豆收割接近完成,豆粕供应进入季节性增长周期。近期CIF豆粕驳船的基差报价显示出明显下滑,其中11月豆粕驳船报价下降了12美元/短吨,而现货豆粕的基差报价在堪萨斯城也有所回落。这一动态反映出供给增加对价格的压制效果。同时,市场对未来豆粕需求的预期较为谨慎,特别是在美国大豆油市场需求增长对豆粕产生替代效应的背景下。

价格走势展望短期来看,豆粕价格或将继续承受供给增加带来的下行压力,尤其是在基差不断下滑的情况下。然而,如果南美大豆播种进度出现延误,导致豆粕供给可能受到影响,这将对未来价格提供支撑。市场交易者可密切关注南美豆粕的产量预期及未来国际市场需求的变化。

豆油

最新行情与市场情绪CBOT豆油市场近期表现偏弱,主要由于投机性净空头持仓的增加。数据显示,基金在过去一周内增持了豆油净空头,显示出市场对于需求放缓的担忧。同时,近期国际市场对棕榈油的需求上升,也对豆油价格带来了竞争压力。

基本面与出口动态豆油出口的溢价报价显示出部分调整,主要受南美和东南亚棕榈油供应的影响。此外,美国市场上豆油库存逐渐上升,近期的出口需求增速有所放缓。美元走强对豆油出口市场的影响同样明显,美元升值使美国豆油的国际竞争力下降,而近期的基差报价则呈现稳中略降的趋势。

价格走势展望未来几周,豆油价格的主要影响因素将来自于南美棕榈油产量的变化及美国国内的需求情况。短期内,若基差持续疲弱,可能限制价格上涨空间。市场将密切关注美国和南美豆油供应链的动态,以判断未来的价格走势。

小麦

最新行情与市场情绪11月5日,CBOT小麦期货12月合约(ZW1)收跌0.7%,报5.68-1/2美元每蒲式耳。市场的主要压力来自美元强势,而大宗商品基金持仓数据显示小麦净持仓保持均衡,显示出投资者对小麦市场持观望态度。

基本面与基差表现小麦的现货基差报价较为稳定,但受到乌克兰及黑海地区供应的持续影响,基差略有走弱。尤其是在全球供给充足的背景下,埃及、约旦和韩国等国的最新小麦采购数据显示,买家倾向于更为实惠的非美小麦采购。这一情况不仅压制了小麦出口溢价,也使得美国小麦的出口量面临压力。

价格走势展望未来小麦价格的走势很大程度上将取决于国际市场需求及全球供应情况。若乌克兰等主要小麦出口国的供应持续增加,美国小麦价格将持续承压。然而,若天气因素导致北半球产量出现变数,可能会对未来价格带来支撑。

玉米

最新行情与市场情绪CBOT玉米12月期货(CZ24)在11月5日收盘报4.18-1/2美元每蒲式耳,较前日上涨2美分。数据显示,CBOT玉米的净多头持仓有所增加,这与市场对未来出口需求的乐观预期一致。与此同时,美国玉米收割进度已达91%,即将收尾。

基本面与基差动态基差报价显示玉米市场需求较强,尤其在部分基差点位上,收割进度接近尾声的现象拉动了玉米基差的上升。出口方面,美国农业部确认了124,000吨玉米订单,这种需求动态有望在短期内支撑玉米价格。此外,全球市场中的玉米供应竞争也在加剧,南美出口竞争力较强,若美元继续升值,可能对美国玉米出口带来不利影响。

价格走势展望基于强劲的出口需求和CBOT多头持仓增加,预计玉米价格短期内或将维持上行态势。然而,若南美玉米供应在未来几个月逐步进入市场,叠加美元走强的潜在影响,可能对未来价格带来一定下行压力。

标题:CBOT持仓:谷物价格能否企稳?美元走强叠加国际买家采购热潮,市场何去何从!

地址:m.frqr.cn/article/11104.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02