股指期货:市场连续多日极致缩量,外资逆势买入

【今日行情】四大期指全线收跌。IH2210收盘价为2615,收跌0.74%;IF2210收盘价为3841.4,收跌0.63%;IC2210收盘价为5804.4,收跌1.34%;IM2210收盘价为6255,收跌1.24%。今日市场早盘冲高,午后加速走弱,延续前期弱势。板块方面,石油石化以及煤炭板块跌幅居前,长假临近消费者服务板块涨逾3%。市场总成交额缩至6681.66亿元,连续第6个交易日处于6000亿元上方,量能极致萎缩。

【资金情况】北上资金今日逆势流入,净买入42.77亿元。维护季末流动性,中国央行今日开展7天期420亿元和14天期930亿元逆回购操作,因今日有20亿元逆回购到期,当日实现净投放1330亿元。7天期、14天期逆回购的中标利率分别为2%和2.15%,均与此前持平。在银行间流动性依旧充裕,DR007保持在1.5%下方的情况下,今日央行逆回购操作量大超预期,使得早盘市场偏强。

【基本面】从8月数据传递出来的信息来看,经济有一定复苏向好的迹象,但复苏动力不强,政策依旧以宽松为主,但信用端依旧偏弱,市场对于国内经济和政策的整体预期均未发生系统性改变。近期由于美联储激进加息预期升温,道指创下年内新低,外围扰动加强,同时国内经济和政策均无亮眼表现,加上临近国庆长假,市场交投情绪明显下降,但极致缩量后,多头安全边际已在逐渐增强。

观点及建议:暂可关注多IH空IM套利,单边可关注短期缩量超跌后安全边际较高的机会。

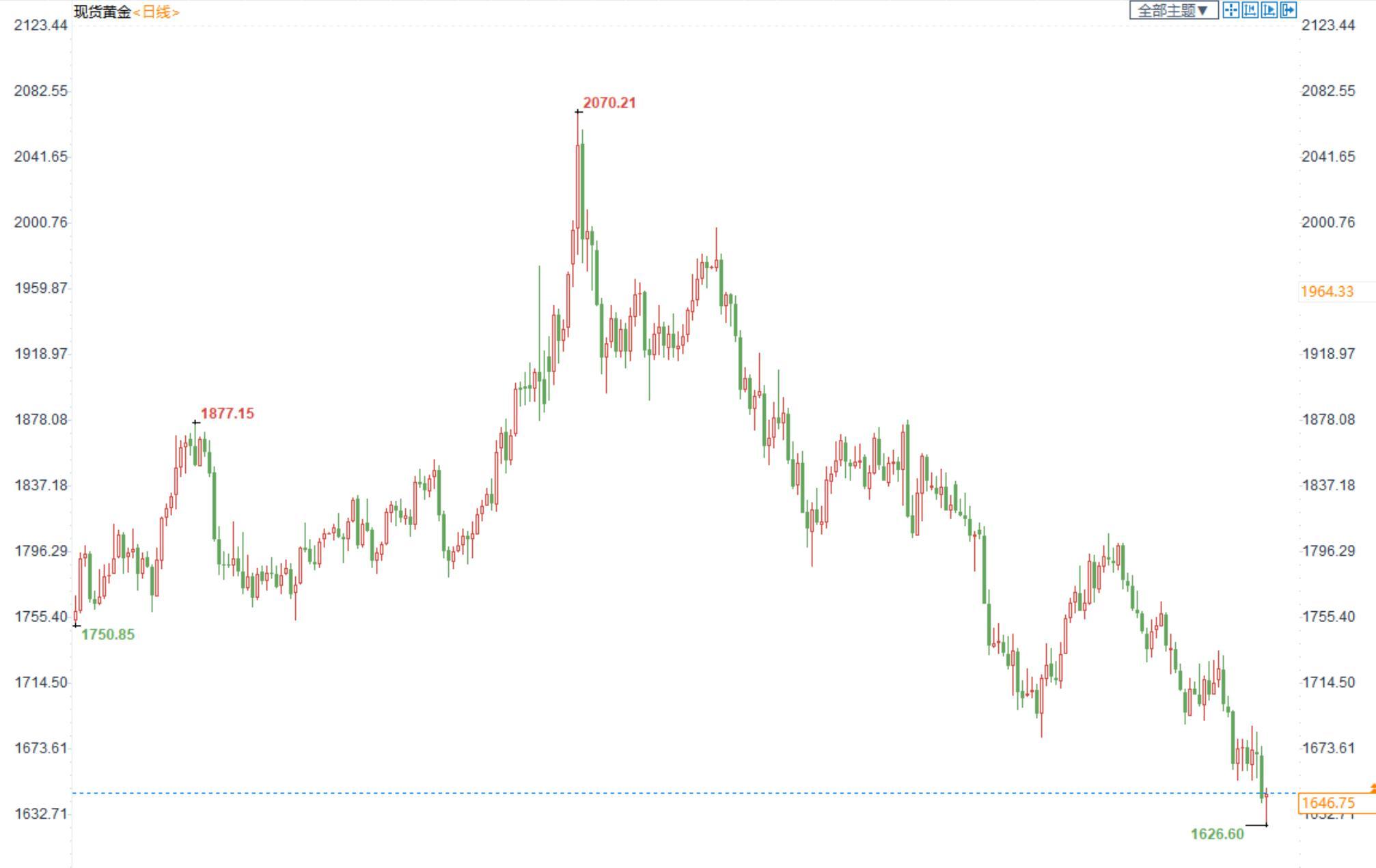

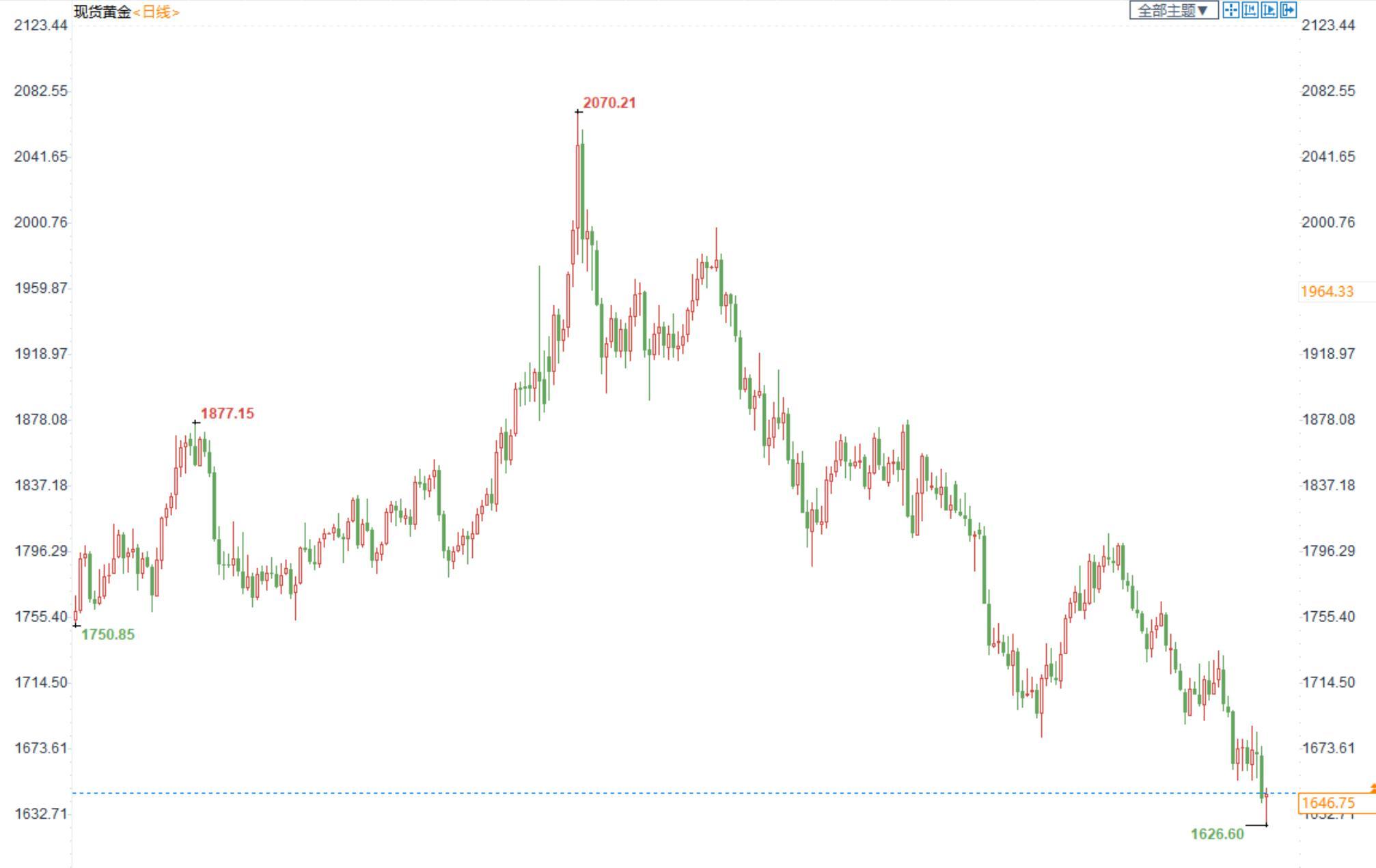

贵金属:美指创逾20年新高,金银承压偏弱运行

【今日行情】金银均收跌。AU2212收盘价为384.38,收跌0.82%;AG2212收盘价为4364,收跌3.49%。

美元指数高位继续走强,创逾20年新高至113上方;十年期美债收益率突破3.7%,创逾十年新高,实际利率冲至1.32%,对金银的压制增强。

【投资需求】在ETF持仓方面,9月23日全球最大黄金ETF—SPDR持仓减少2.9吨至952.16吨,全球最大白银ETF—SLV持仓减少22.92吨至14966.81吨。黄金ETF需求延续6月22日以来加速下降趋势,也使得市场利空因素增加;白银ETF增仓趋势未改,对白银的支撑增强。

【基本面】美联储9月议息会议加息75个基点落地,点阵图显示在年内接下来2次议息会议中仍会至少加息75个基点,对金银利空增加。上周五欧美公布9月PMI初值,欧元区制造业和服务业PMI初值均不及预期,而美国9月制造业和服务业PMI分别创3个月和2个月新高,推动

美元指数再创新高,一度冲破114,金银上方压制进一步增强。

观点及建议:短期金银震荡偏弱,多头力量明显不足,着重关注美指和实际利率的走势。

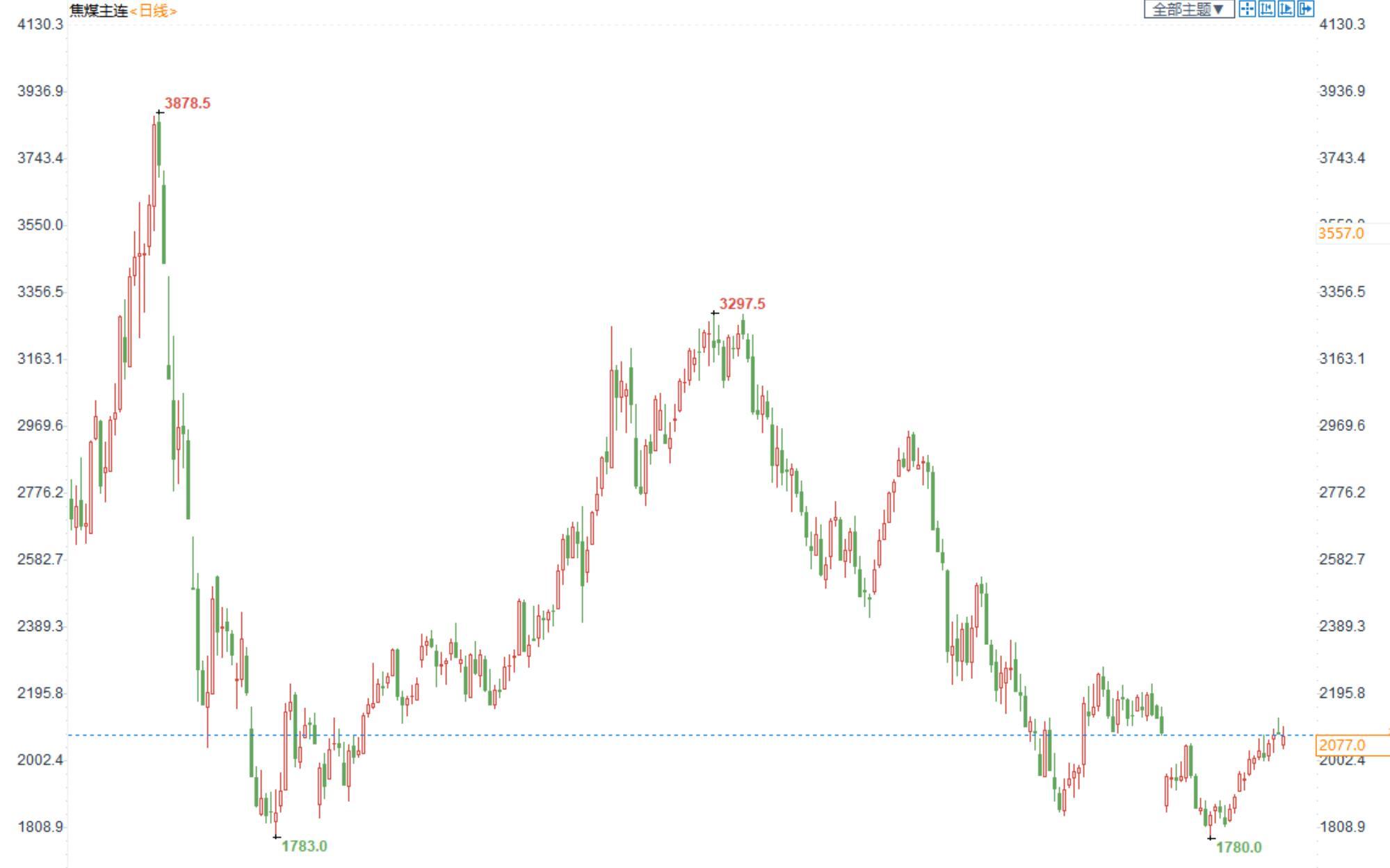

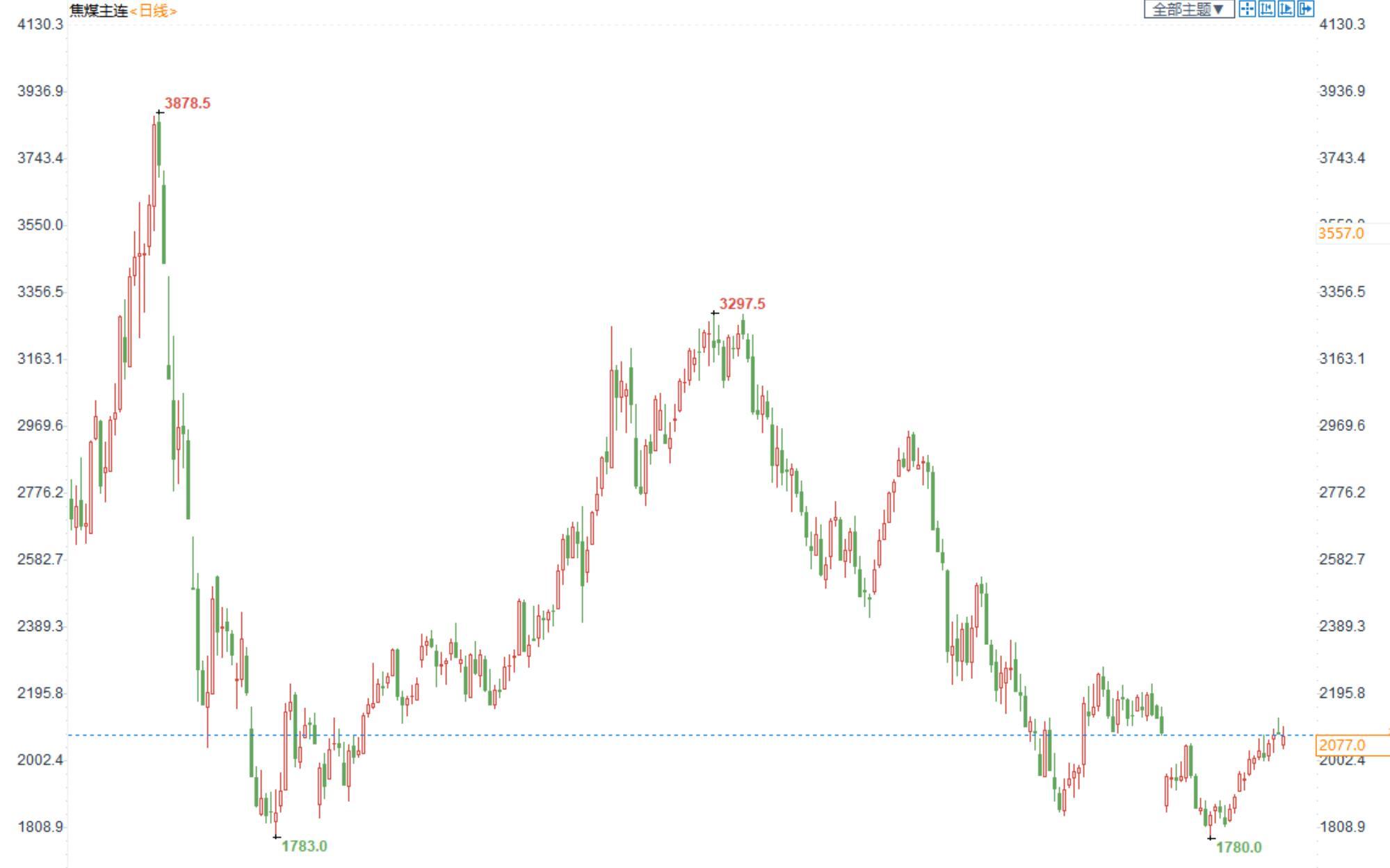

炼焦煤:煤矿事故频发供应收紧预期较强,但需求同步承压下行

价格:今日01合约收于2077,蒙古主焦仓单成本2382元/吨。截止目前,炼焦煤本轮累计涨幅在50-250元/吨左右,部分跨界煤种如贫煤涨价较大,累计涨幅在500元/吨以上。

供给:炼焦煤市场偏强运行,近期煤矿事故频繁,煤矿安全检查趋紧,主产地炼焦煤供应收紧。

需求端:国庆节前下游钢焦企业积极补库,煤矿库存持续下降,带动煤价上涨。

进口蒙煤:甘其毛都口岸通关稳定在650车以上,上周日均通关666车,周环比增加在16车。受国内煤价上涨影响,蒙煤价格偏强运行,贸易商心态良好,报价坚挺,目前蒙5原煤主流报价在1650元/吨左右,部分报价涨至1650元/吨以上。

观点及建议:作为黑色系成本端支撑较强,但炼焦煤短期供需双弱,备货逻辑结束后承压运行为主。

螺纹钢:补库需求仍存,期货持稳震荡

价格:螺纹钢2301合约自白天开盘迅速拉涨后震荡运行,收盘于3765元/吨,收跌0.08%。上海中天现货价为3980元/吨。

供应端:目前铁水产量已经回升至240万吨,螺纹钢供应处于高位。短期来看,钢厂利润仍未明显改善,供应持稳为主,节前增产空间不大。而十月重要会议期间北方存在限产预期,预计对供应有所影响。

需求端:随着天气好转和国庆将至,螺纹钢实际需求好转,建材成交回暖。上周建材平均成交量为18.82万吨,环比增加3.68万吨。预计短期节前备货仍会给成材带来一定支撑。

观点与建议:欧洲经济数据较差,美元走强,市场避险情绪又起,今日大宗商品整体承压下行。但黑色系受到冲击较小,整体表现相对坚挺。节前补库带来的需求好转仍是螺纹钢短期主要支撑点。

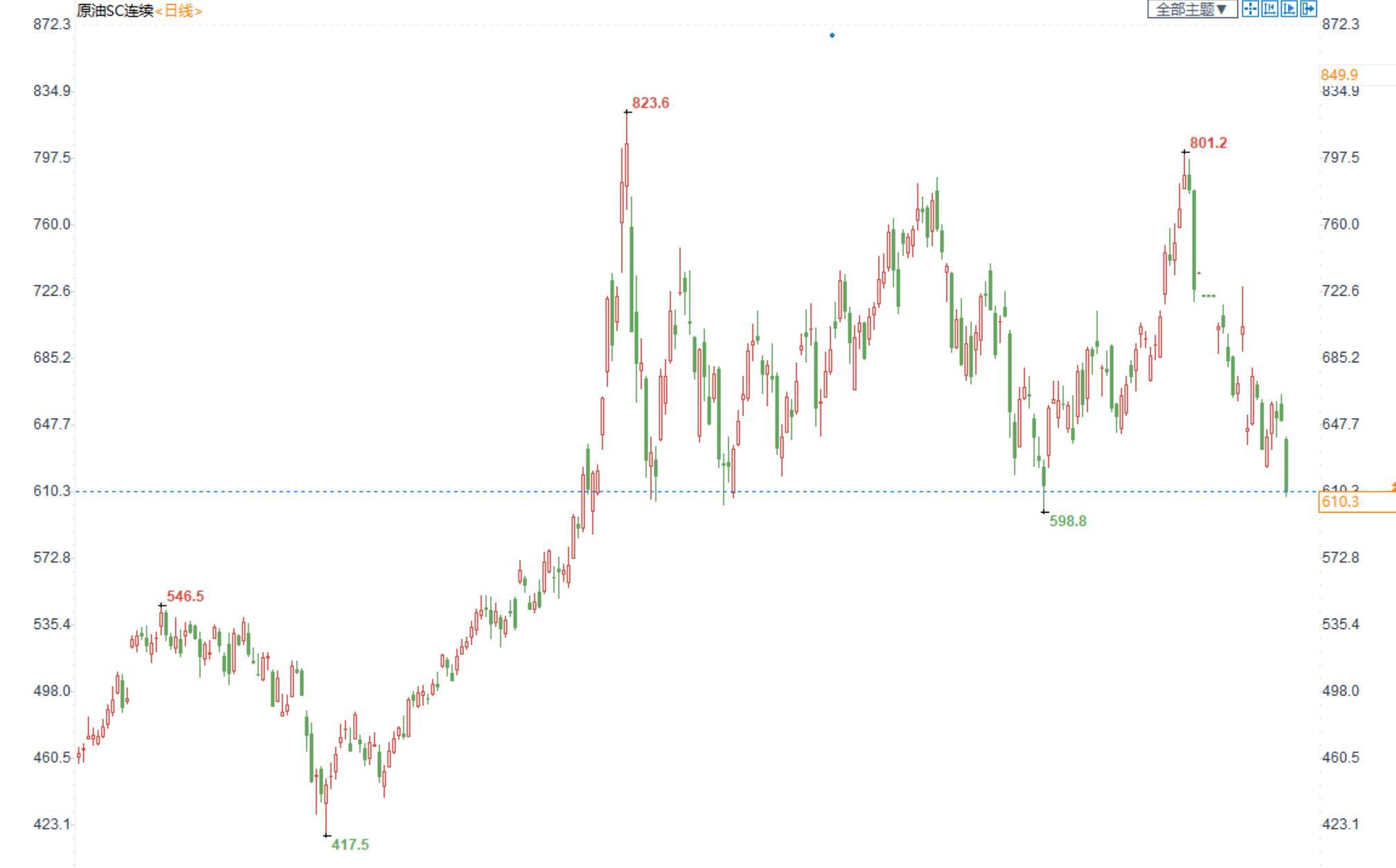

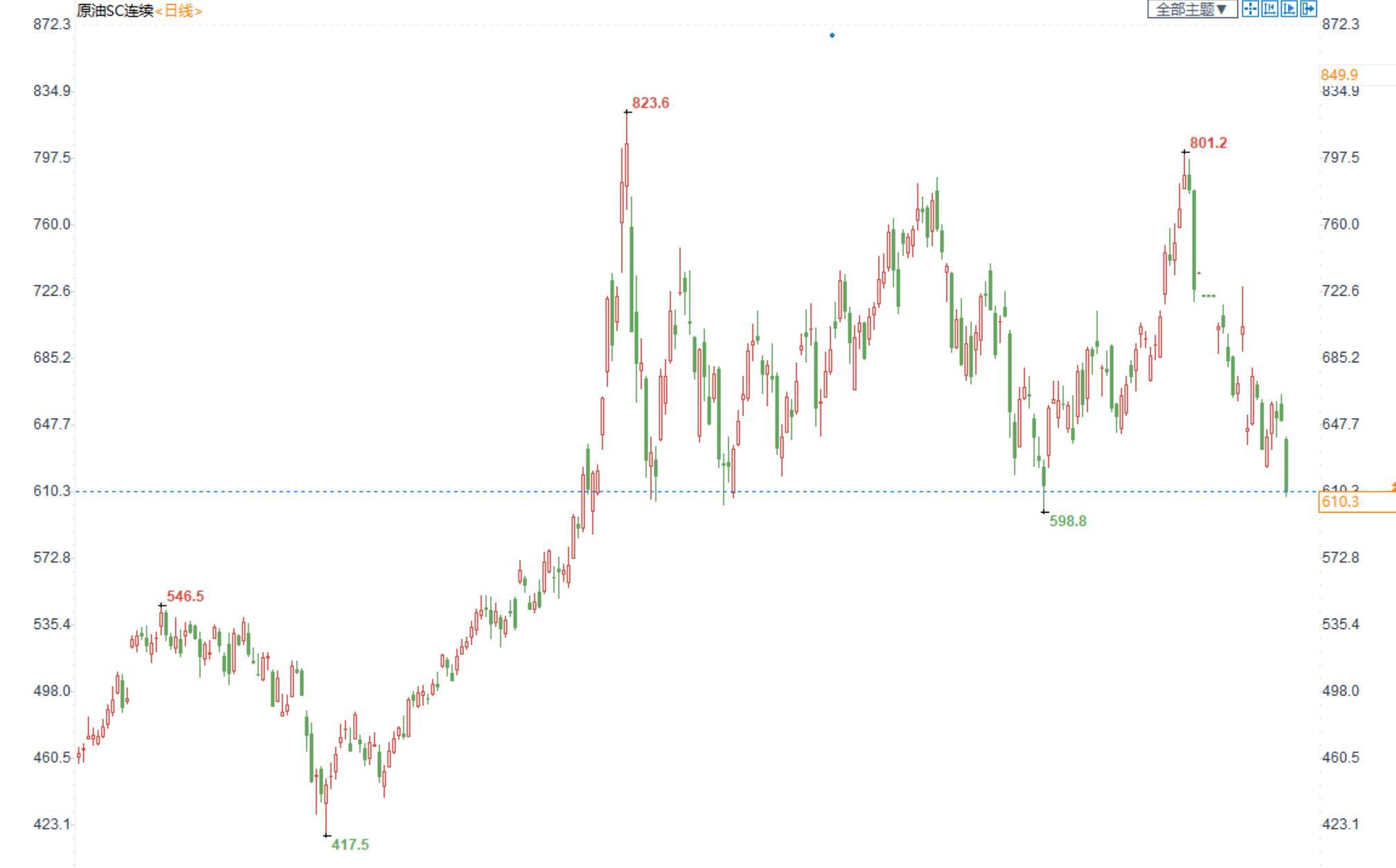

原油:美联储强势加息,原油大幅下挫

期货市场,布油在85美元附近震荡整理,国内SC2211合约大幅收跌,收盘价610.3。

宏观方面:美联储上周三大幅加息 75 个基点。世界各地中央银行也纷纷效仿,经济衰退风险加大;美元触及20多年以来的最高水平,市场担心利率上升将导致主要经济体陷入衰退,减少对原油的需求;

政治形势:俄罗斯在乌克兰被占领地区举行投票,旨在吞并乌克兰四个被占领地区的公投。遭到基辅和西方国家的谴责,他们认为投票是虚假的,并承诺不承认投票结果。

基本面:原油供应方面,伊朗协议进展有限,OPEC对油价的反应窗口滞后;需求方面,目前全球经济处于衰退周期,原油需求降低。

观点及建议: 短期关注美国战略库存的情况,市场一度传闻WTI原油80美元美国将开启收储,寻找油价低点支撑。短期油价已进入下跌趋势,西方各主要经济体纷纷加息以抑制通胀,需求不振会限制油价的上限。

甲醇: 供需基本平衡,宏观利空下甲醇震荡偏弱

期货市场,甲醇2301合约小幅收涨,收盘价2647。江苏现货报价2695-2710,市场成交一般。

供给端:上周国内甲醇开工率为小幅上涨。九月份前期停车装置重启,供应端压力重现。海外伊朗装置九月预计恢复,十月港口到港压力较大。

需求端:上周国内MTO开工较上上周小幅上涨,斯尔邦MTO装置停车,传统需求加权开工率下降,终端需求偏弱。

宏观方面:美联储宣布加息75个基点,将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。今年至今,美联储已连续5次加息,并且最近3次连续加息75个基点,保持着1994年11月以来最强劲的单次加息力度。

成本端:近端煤矿积极保障长协及非电需求回升下市场煤供需偏紧,煤价涨势延续。

观点及建议:供需来看,基本处于平衡状态,9月恢复的装置预计供应压力在10月显现,需求端依旧不振,制约价格。在宏观美联储加息的利空影响下,短期甲醇震荡偏弱为主。

棕榈油:宏观压制叠加产地压力,棕油依旧维持弱势运行

棕榈油2301合约日内跌1.77%,收盘7298元/吨;广州市场棕榈油7730/吨。

供应:现在棕榈油进入季节性增产时期,产地供应增加;印尼库存压力高企,马来累库压力也逐渐显著,加上8月中国棕榈油进口量同比下滑,需求走弱,市场供大于求格局明显;国内到港量逐渐增加,国内棕油库存也开始累库,压制棕油价格。

需求:受节日影响,国内市场备货需求增加,短期需求有支撑;但双节备货结束后,油脂消费将再度步入淡季,再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。

总结:受全球经济衰退担忧,大宗商品整体承压,加上棕油自身基本面处于供大于求的格局,对盘面造成明显压制;油脂市场共振致使棕油易受其余油脂走势及宏观大环境影响,宏观弱需求导致市场悲观,供应有进一步回落的可能。棕油在整个市场及自身供需的双重压力下,维持偏弱运行。

观点及建议:供应压力叠加宏观压制,建议逢高看空思路对待。

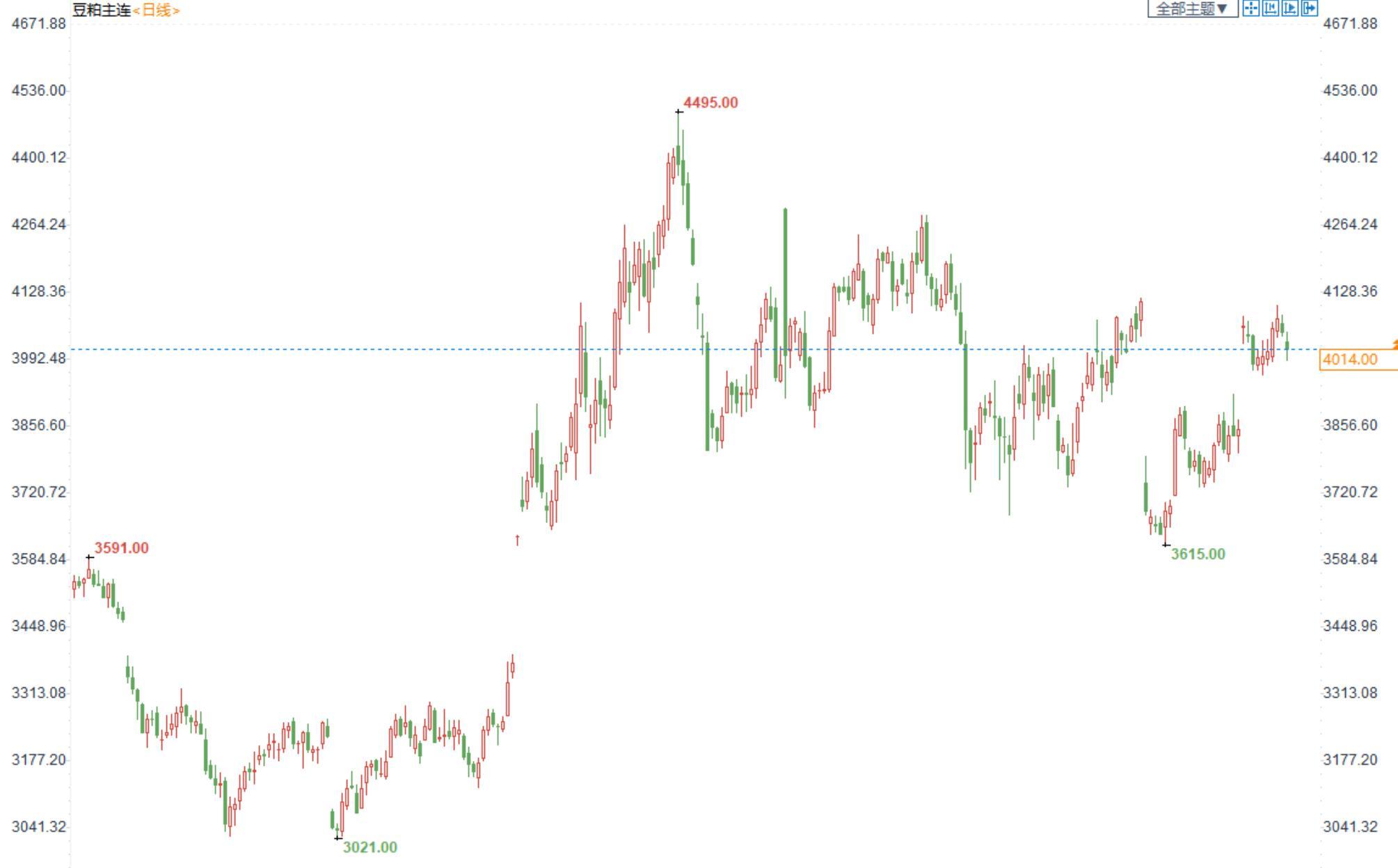

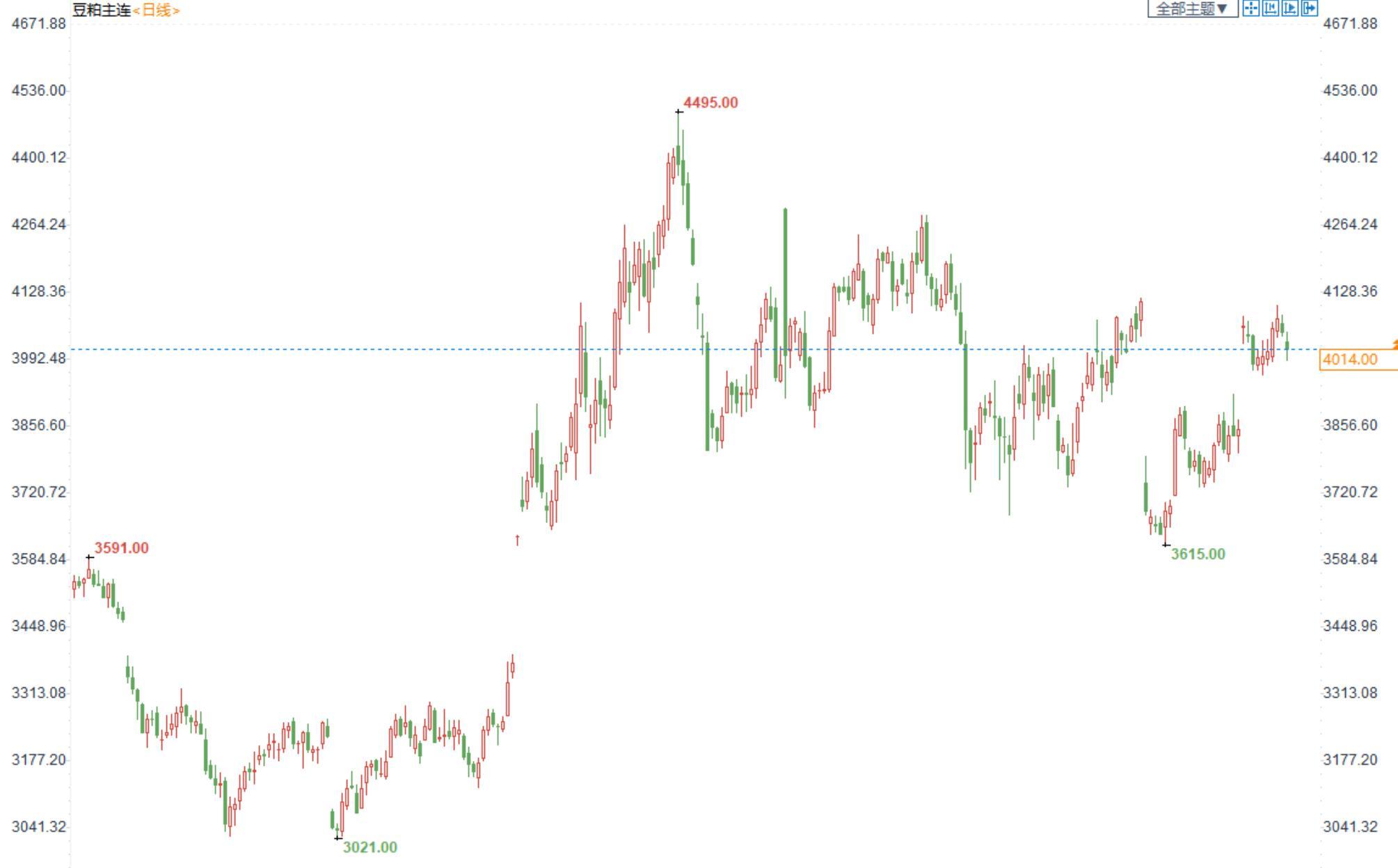

豆粕:高价豆粕或削弱下游需求,限制豆粕上方空间

豆粕2301合约日内跌0.82%,收盘价4014元/吨,现货张家港43%蛋白豆粕5165元/吨。

供应端:9月USDA供需报告下调美豆种植面积及产量、美豆丰产前景转变为减产,导致美豆向上反弹,成本支撑明显;但未来巴西新季大豆供应有增加预期,全球大豆供应格局逐渐宽松,随着巴西大豆开始播种,豆粕的成本后续或下降。不过国内大豆供应依然有限,下游又到了提货期,油厂亏损影响后续买船,国内大豆到港有限,加上国庆来临油厂放假停工,豆粕供应整体偏紧。

需求端:受中秋国庆节支撑,生猪需求尚可,对饲料需求也保持较乐观态势,后续需求偏乐观。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。现在北美天气炒作基本结束,后续炒作点将逐渐移到南美天气上,巴西开始种植大豆,美豆随着巴西播种开始,承压走弱。加上当前豆粕价格维持高位,或将导致下游需求走弱,将限制豆粕上方空间。

观点及建议:国内供应依旧紧张,豆粕2301合约依旧保持偏强走势,但不建议追多。

标题:三立期货:股指套利操作,金银震荡偏弱,原油大幅下挫(20220926收评)

地址:m.frqr.cn/article/156.html

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41